Opnieuw een blokkade van het Suezkanaal en de Rode Zee. Toen containerschip Ever Given in maart 2021 overdwars in het kanaal vast kwam te zitten, schoten de transportkosten hard omhoog. Niet zo gek dus dat de recente oorlogshandelingen in de Rode Zee de angst voor voedingsprijsinflatie weer aanwakkeren. Toch zijn er enorme verschillen tussen 2021 en nu, zo blijkt uit een artikel van RaboResearch.

Ondanks de verschillen tussen 2021 en nu stijgen de kosten voor een beperkt aantal producten. Schepen moeten omvaren via Kaap de Goede Hoop en dat duurt nu eenmaal acht tot vijftien dagen langer en is dus duurder. Dit raakt vooral de import van palmolie, kokosolie, cashewnoten, garnalen, druiven, gember, avocado’s en sommige soorten koffiebonen. De impact op het totale Nederlandse boodschappenmandje zal echter beperkt zijn. Zolang de Houthi-rebellen zich beperken tot de Rode Zee tenminste.

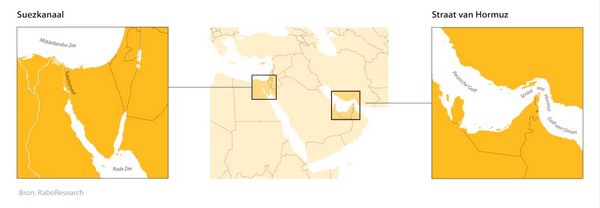

Verplaatsen de aanvallen zich naar de Straat van Hormuz, dan ontstaat er een totaal andere situatie. Als 20 procent van de olie-export wordt stilgelegd, zullen de olie- en gasprijzen ongetwijfeld wél reageren. Als de scheepvaart in de Straat van Hormuz langere tijd ontregeld is, raakt dat op termijn nagenoeg alle voedingsproducenten en supply chains via de energierekening. We hebben de afgelopen jaren al kunnen ervaren wat hogere energiekosten doen met de voedselprijsinflatie.

Sinds enkele maanden vallen Houthi-rebellen vanuit Yemen vrachtschepen aan op de Rode Zee. Dat doen ze als steunbetuiging aan Hamas. De risico’s voor passerende schepen en hun bemanningen zijn dermate hoog opgelopen dat rederijen de vaarroute via de Rode Zee en het Suezkanaal steeds vaker vermijden. Men kiest liever voor de veiligere, maar substantieel langere route onder Afrika langs. Dit raakt de Nederlandse voedingsmarkt op drie manieren:

1. De transportkosten lopen op, maar naar verwachting niet in dezelfde mate als na de Ever Given

De tocht van Azië naar Europa (en vice versa) via Kaap de Goede Hoop duurt ruwweg acht tot vijftien dagen langer dan de doorsteek via het Suezkanaal. Meer vaartijd betekent hogere brandstof- en salariskosten. Daardoor stijgen de kosten naar schatting met 400 tot 800 Amerikaanse dollar per 40ft container (ook wel: FEU, Forty Foot Equivalent Unit). Daarnaast is de vracht langer onderweg wat een groter beslag legt op het werkkapitaal bij de afnemer.

Containerprijzen zijn echter ook afhankelijk van de beschikbaarheid van capaciteit. Uitgaande van een normale transittijd tussen Shanghai en Rotterdam van ongeveer vijftig dagen en de nodige laad- en lostijd, betekent een langere vaartijd van acht tot vijftien dagen dat containers 20 tot 30 procent langer onderweg zijn. Daar komen eventuele vertragingen door opstoppingen in de loshavens nog bovenop. Ook dit weegt mee in de prijsstelling van rederijen. Dat zagen we in maart 2021 toen de Ever Given dwars kwam te liggen in het Suezkanaal. De spotprijzen voor containervervoer van bijvoorbeeld China naar Nederland schoten in korte tijd tot 15.000 Amerikaanse dollar op zijn piek. Ter vergelijking: voor de coronapandemie lagen ze op ongeveer 1.000 dollar. De spotprijs lag afgelopen najaar opnieuw rond die prijs voor een FEU. Momenteel kost een enkeltje Shanghai-Rotterdam rond de 5.000 dollar per container.

De marktsituatie was begin 2021 compleet anders dan vandaag. Door covid en de daarmee samenhangende lockdowns was de wereldwijde handel al verstoord. Schepen en containers lagen niet op de juiste plekken en er waren opstoppingen voor loshavens. Daarnaast herstelde de consumentenvraag na de lockdowns vele malen sterker dan verwacht. Dit resulteerde in een aanmerkelijk grotere vraag naar grondstoffen en goederen, en daarmee ook naar vervoerscapaciteit. De druk op transportprijzen werd verder verhoogd door de relatief lage voorraadniveaus in bestemmingslanden. Hierdoor leidde de benodigde extra tijd voor het omvaren tot leveringsproblemen van specifieke grondstoffen en de daarop gebaseerde eindproducten.

Sindsdien zijn de economieën wereldwijd flink afgekoeld met minder vraag tot gevolg. Geschrokken door de ervaringen in 2021/2022 zijn veel marktpartijen voor hun voorraadbeheer ook overgestapt van Just-in-Time, waarbij voorraden precies op tijd en in de juiste hoeveelheden werden geleverd om verwerkt te worden, naar Just-in-Case, waarbij partijen een grotere voorraad aanhouden om leveringsschokken op te vangen. Een vertraging van acht tot vijftien dagen levert afnemers tegenwoordig dus minder stress op. Last but not least is de vervoerscapaciteit van containers sinds eind 2021 naar grove schatting met 15 tot 20 procent gegroeid. Deze veranderde marktomstandigheden voorkomen naar verwachting een herhaling van de ongekende containerprijsstijgingen van drie jaar geleden.

2. Palmolie, kokosolie, garnalen, cashewnoten, avocado’s en gember komen met vertraging aan

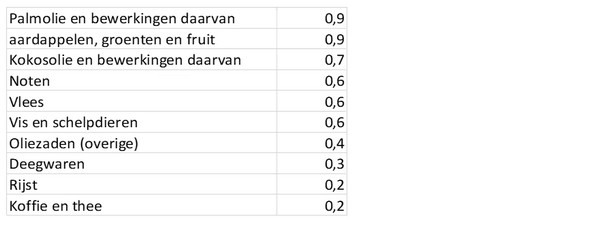

Volgens het CBS importeerde Nederland in 2022 in totaal voor 88 miljard euro aan landbouwgrondstoffen en voedingsmiddelen. Veruit het grootste deel van deze import kwam uit andere Europese landen. Uit Azië en oost-Afrika kwam naar schatting voor 8,5 miljard euro aan landbouwgrondstoffen en voedingsproducten naar de Nederlandse havens. De belangrijkste importproducten uit deze regio’s zijn palmolie, kokosolie, cashewnoten, garnalen, druiven, avocado’s, gember en sommige soorten koffiebonen (zie figuur 1). Niet alle handelswaar heeft Nederland als eindbestemming.

Bron: CBS, Rabobank 2024: Figuur 1: Top 10 import-productcategorieën uit Azië en Oost-Afrika in 2022 (in mrd euro’s)

Deze producten zijn grotendeels langer houdbaar of worden diepgevroren. Het risico op substantieel hogere derving door de langere vaartijd zal dus beperkt zijn. Daarnaast kent het gros van deze productcategorieën een relatief hoge kiloprijs. Dit heeft als voordeel dat de hogere transportkosten afgewenteld worden op een hoge waarde van de containerinhoud. Voor bijvoorbeeld koffie, cashewnoten en garnalen betekent dit dat zelfs bij de vervijfvoudiging van de containerprijzen de totale kostprijs van de inhoud stijgt met slechts 3 tot 4 procent. Bij goedkopere producten, zoals palm- en kokosolie of fruit, is het effect op de kostprijs iets groter.

Bovenstaande productcategorieën vormen bovendien slechts een beperkt deel van het gemiddelde boodschappenmandje in Nederland en voor veel producten zijn alternatieven en/of alternatieve inkoopkanalen voorhanden. De gestegen transportkosten voor een relatief klein deel van het assortiment zullen niet direct leiden tot een materiële stijging van het inflatiepeil.

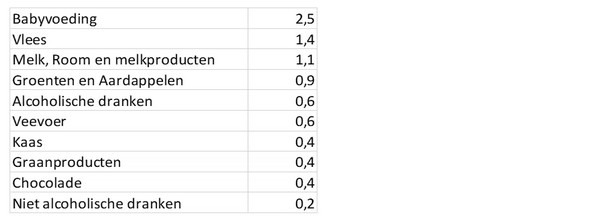

Bron: CBS, Rabobank 2024: Figuur 2: Top 10 export-productcategorieën naar Azië en Oost-Afrika in 2022 (in mrd euro’s)

3. Het is een groot vraagteken wat er met de energieprijzen gaat gebeuren

Het Suezkanaal is een belangrijk logistiek knooppunt in de energiemarkt. Zo’n 4,5 procent van de mondiale ruwe olie, 9 procent van de geraffineerde producten en 8 procent van het vloeibare gas (LNG) wordt door het kanaal verscheept. Vooralsnog hebben de oorlogshandelingen van de Houthi-rebellen in het Rode Zeegebied relatief weinig reactie veroorzaakt op de energiemarkten. De wereldmarktprijzen voor olie en gas reageerden half januari weliswaar op de tegenaanvallen van de Amerikaanse en Britse luchtmacht, maar zakten daarna snel weer terug. De tegenvallende wereldwijde economische activiteit weegt blijkbaar op tegen de toegenomen risico’s in het Midden-Oosten.

Het feit dat de tankers omvaren via Kaap de Goede Hoop levert in Europa weinig problemen op. Een vertraging in de aanlevering van energiedragers is geen issue, omdat de Europese voorraadtanks voldoende zijn gevuld met diesel, LNG, gas en olie. Daarnaast liggen er nog de nodige LNG-tankers voor de kust voor anker om gelost te worden en kan Europa altijd terugvallen op de Verenigde Staten voor olieproducten. Europa komt de extra tijd die het kost om om te varen dus wel door.

Mocht de energieaanvoer echter stokken, dan reageren de olie- en gasprijzen wél. Zolang de aanvallen van de Houthi-rebellen zich concentreren op de Rode Zee hebben rederijen de optie om via Kaap de Goede Hoop te varen. Dat wordt anders als de aanvallen zich verplaatsen naar de Straat van Hormuz.

Bron: RaboResearch: Figuur 3: Knelpunten in verschepingsroutes: het Suezkanaal en de Straat van Hormuz

Elke dag varen schepen met in totaal zeventien miljoen vaten ruwe olie en alle LNG-tankers uit Qatar door deze nauwe waterweg. Zelfs tijdens de tankeroorlog tussen Irak en Iran in 1984 is het niet gekomen tot een volledige stop van het tankerverkeer. Desalniettemin stijgt de Brent-olieprijs in dat scenario naar verwachting van het huidige niveau van 80 Amerikaanse dollar tot boven de 150 dollar per vat door de toegenomen risico’s en onzekerheden. De LNG-aanvoer vanuit Qatar is goed voor 20 procent van de wereldwijde LNG-export. Als die toevoer wegvalt, is de inschatting dat de TTF-gasprijs van momenteel 28 euro naar 60 tot 120 euro per megawattuur schiet.

Hogere energieprijzen raken alle voedingsmiddelenproducenten, ofwel in de energierekening ofwel via de grondstoffen, halffabricaten, het veevoer, de kunstmest of de verpakkingen die ze kopen. Producenten met open posities zullen direct geraakt worden door de gestegen energiekosten. Maar vaak worden gas, elektriciteit, verpakkingsmateriaal et cetera op contractbasis ingekocht, waardoor het dus enkele maanden kan duren voordat producenten daadwerkelijk met hogere kosten worden geconfronteerd. De doorbelasting van deze kosteninflatie naar afnemers in de food retail en foodservice, en uiteindelijk de doorbelasting naar de consument laat dan ook vaak even op zich wachten.

Mocht de situatie in het Midden Oosten morgen escaleren, dan zien we dat terug in de boodschappenprijzen tegen het einde van het jaar, maar vooral in 2025. Dat hogere energieprijzen flinke invloed kunnen hebben op prijzen van boodschappen hebben de inflatiecijfers van de afgelopen twee jaar wel laten zien.

Bron: Rabobank